電力需給のバランスを保つために欠かせない「同時同量」という概念について耳にしたことがあるという方は、実はそんなに多くないのかもしれません。また、聞いたことがあるという方でも「具体的にはどうやって実現しているの?」や「どのようにして実現されているの?」といった疑問を抱える方も多いかと思います。

本記事では、同時同量の基本的な仕組みから、計画値同時同量制度や需給調整市場といった制度の裏側、さらにデマンドレスポンスやVPPといった同時同量に関連する重要なトピックについて、わかりやすく解説していきます。これらの知識を通じて、電力需給のバランスを保つための現代の技術と制度の重要性を理解していただければ幸いです。

同時同量=必要なときに必要な分だけ電気をつくること

電力の安定供給を維持するためには、「同時同量」という概念が欠かせません。これは、電力の需要と供給をリアルタイムで一致させることを意味します。詳しくは後述しますが、電気は貯めておくことが難しいという性質を持っており、かつ瞬時に消費されるため、供給側は常に需要に合わせて発電量を調整しなければなりません。そのため、必要なときに必要な分だけ電気をつくることで電気の安定的な供給を維持しています。

日本の電力システムでは、電力会社のオペレーターが天候や過去の需要データに基づいて電力需要を予測しながら発電所の運転計画を立てています。しかし、実際にその予測通りになるかというとそうとも限らず、当日の需要変動に応じて発電量を調整することで安定した供給力を実現しているのです。

「需要変動に応じて」とはいうものの、すべての需要家(消費者)の需要量を正確に計測しているわけではありません。電力には供給が需要を上回ると、周波数が上がるという性質があります(逆に、需要が供給を上回ると、周波数が下がります)。そのため、オペレーターは電力の周波数を監視して発電所に出力の増減を指示することで、24時間365日の供給と需要のバランスを保つことができるのです。

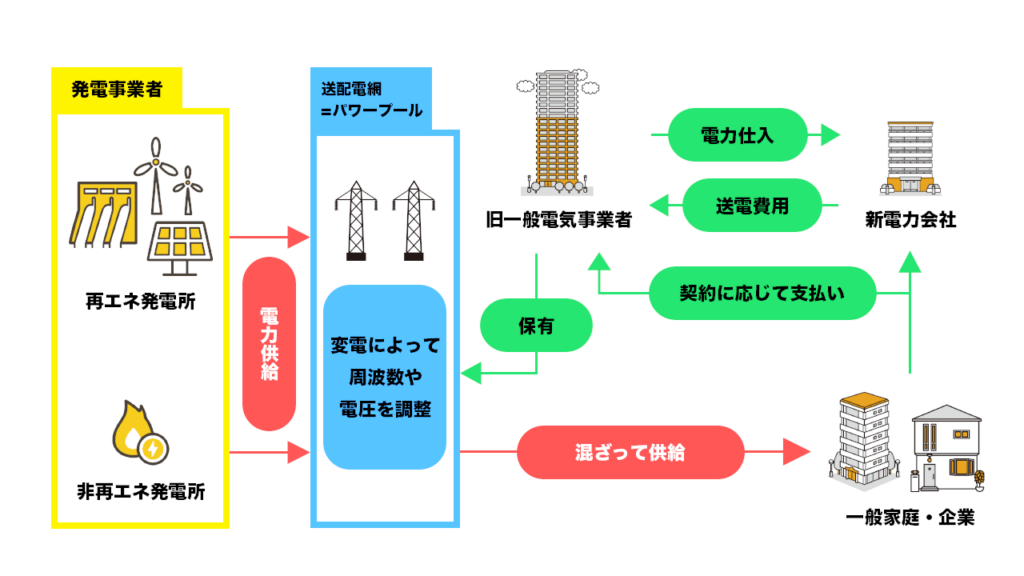

こうした同時同量を保つ義務を負っているのは、各地域の系統電力の管理を行う一般送配電事業者です。もちろん新電力(PPS: Power Producer and Supplier)にも安定供給・調整の責任はありますが、「電力小売」という性格上から即時対応は難しいため、「30分同時同量」という瞬間的な需要と供給のズレを許容する30分単位のルールに基づいて運営されています。

需給調整の流れ

需要量の予測

電力の需給バランスを保つための第一歩は、需要量の正確な予測です。電力需要は季節や天候、経済活動、時間帯によって変動します。たとえば、夏場の猛暑日には冷房の使用が増え、需要が高まります。一方、春秋の穏やかな気候では電力需要が比較的低くなる傾向があります。また、平日と休日、昼夜間でも需要パターンが異なります。

電力会社は、これらの要素を考慮して需要予測を行い、過去の需要データや天気予報、経済指標などを基に予測モデルを作成します。近年では人間によるデータ解析に加え、AI(人工知能)を駆使したより高精度な需要変動の予測が立てられています。

需要予測は、電力の安定供給を確保するための鍵となるプロセスです。予測精度が高いほど、供給計画が適切に立てられ、同時同量の維持が容易になります。

発電量の計画

次に行われるのが発電量の計画です。日本の電力供給は、火力発電、水力発電、原子力発電、再生可能エネルギーなど、多様な発電方式が用いられています。しかし、各発電方式には特性があり、需要変動に応じて柔軟に発電量を調整することが求められます。

たとえば火力発電は比較的迅速に出力を調整できるため、需要の急な変動にも対応しやすいです。一方、太陽光や風力などの再生可能エネルギーは天候に左右されやすく、出力の予測も難しいため、需要と供給のバランスを取るうえでの調整が必要です。

サプライヤーは、需要予測を基に各発電所の稼働計画を立て、どの発電所をどのタイミングで稼働させるかを決定します。たとえば、電力需要が高い時間帯には火力発電所をフル稼働させ、再生可能エネルギーの出力を最大限活用します。一方、需要が低い時間帯には一部の発電所を停止させ、必要最小限の電力供給を維持します。

もちろん、電力会社は需要の変動にリアルタイムで対応するために発電所の出力を細かく調整するシステムを導入しています。しかし、電気というのは「足りない分をいますぐ作れ!」あるいは「今日はこれ以上作れません‥」というようなことはできません。したがって、発電計画の時点で供給力にある程度の余裕を持たせておく必要があります。一般的に電力を安定供給するためには最低でも3%、通常であれば8%以上の予備率が望ましいといわれています。

不足分電力の購入

緻密な計画をもってしても、その計画通りに発電が進まない場合や、実際の需要が予測を上回る場合には不足分の電力を市場から購入する必要があります。日本では、電力市場が整備されており、電力の取引が行われています。これにより、電力会社は不足分の電力を迅速に調達し、供給を維持することができます。また、電力市場では需給バランスの調整が行われており、一般送配電事業者が不足分を補うために発電事業者が超過している発電量を吸収することで不足を解消しながら、周波数が上がりすぎるのを防いでいます。これにより、どの地域で・どの会社から電力を購入していたとしても安定供給が確保されています。

同時同量じゃないとどうなるの?

同時同量の面倒な側面だけを見てしまうと、「予備力が必要なら大量に電気をつくればいいんじゃない?」あるいは「需要が低い時間帯に電気をためておけばいいんじゃない?」という意見もあるかと思います。しかし、同時同量が維持されない場合、電力システムに多くの問題が生じます。

なかでも、電気の周波数が乱れることによる「電気の質」の低下は様々な弊害を引き起こします。日本では、東日本で50Hz、西日本で60Hzの周波数が採用されています。この周波数が乱れてしまうと電力システム全体に下記のような障害が発生します。

- 機器の故障:設計時に想定されている周波数を外れることで、電力系統に接続されている機器が正常に動作しなくなります。これにより、機器が過熱したり、動作が不安定になったりすることがあります。

- 電力の質の低下: 電気の質が低下すると、電力を利用する設備や家電製品のパフォーマンスが低下し、最悪の場合には故障することもあります。

- 大規模停電のリスク: 周波数の乱れが大きくなると、電力システム全体が不安定になり、大規模な停電が発生するリスクが高まります。

実際に、2018年9月に北海道で発生した大規模停電、通称「ブラックアウト」は周波数が大きく乱れたことによって引き起こされたものでした。火種となったのは最大震度7の地震が起きたことです。機器の故障や送電トラブルによって道内で最大の発電所である苫東厚真火力発電所や水力発電の供給力が絶たれたことで、需要をカバーするだけの電力が発電できなくなって周波数が下がったことから、最後にはブラックアウトが起きてしまったのです。これは電力不足だけではなく、供給過多の際も同様です。したがって、「大量の電力であらかじめ需要をカバーしておく」ということができないのです。

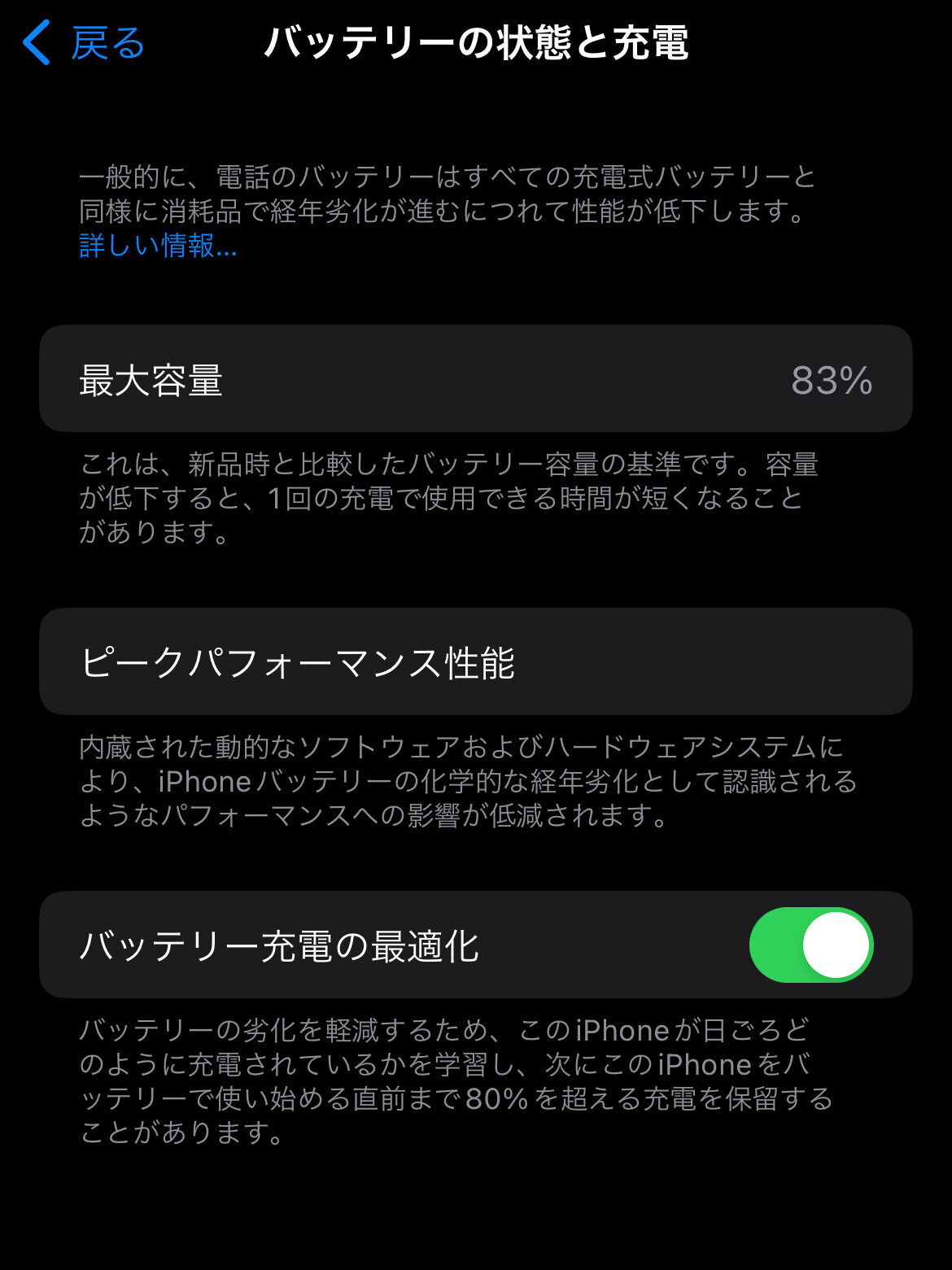

また、電力を前もってためておく「蓄電」にも注目が集まっているものの、現時点では電力全体の需要をバックアップできるほどの大容量蓄電技術は開発されていないのが実情です。数だけでこの課題を解決しようとすると金銭的な負担はもちろん、大規模な蓄電システムの導入や定期的なメンテナンス、設置スペースなど他の課題へと飛び火することが予測されます。

こうした点から現在の電力供給においては、同時同量の概念は欠かすことができないものとなっています。

同時同量の問題点とは?

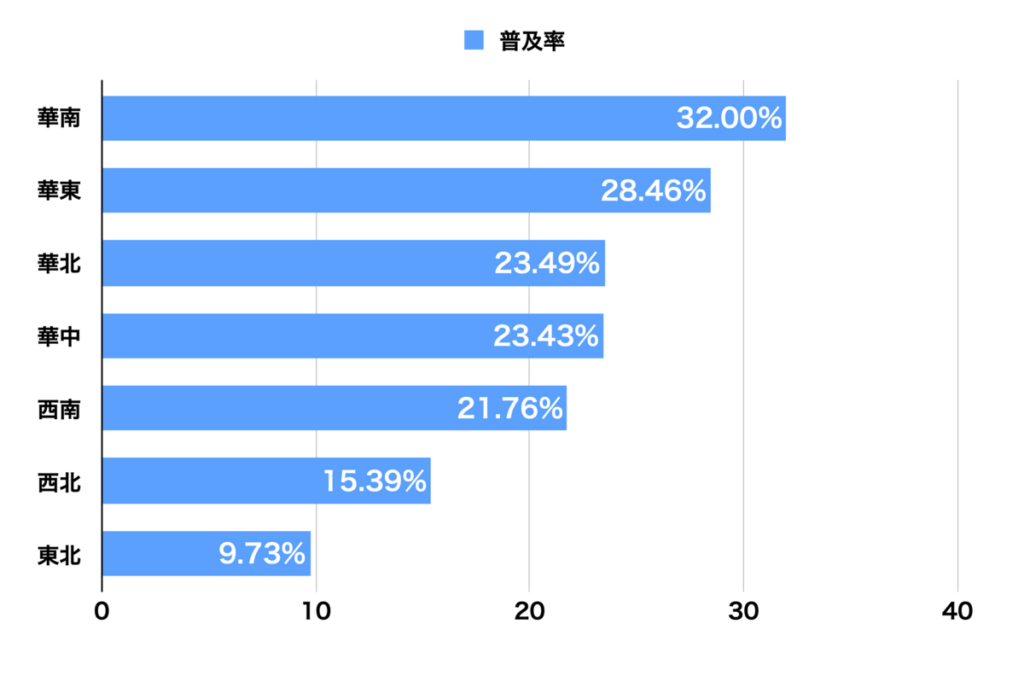

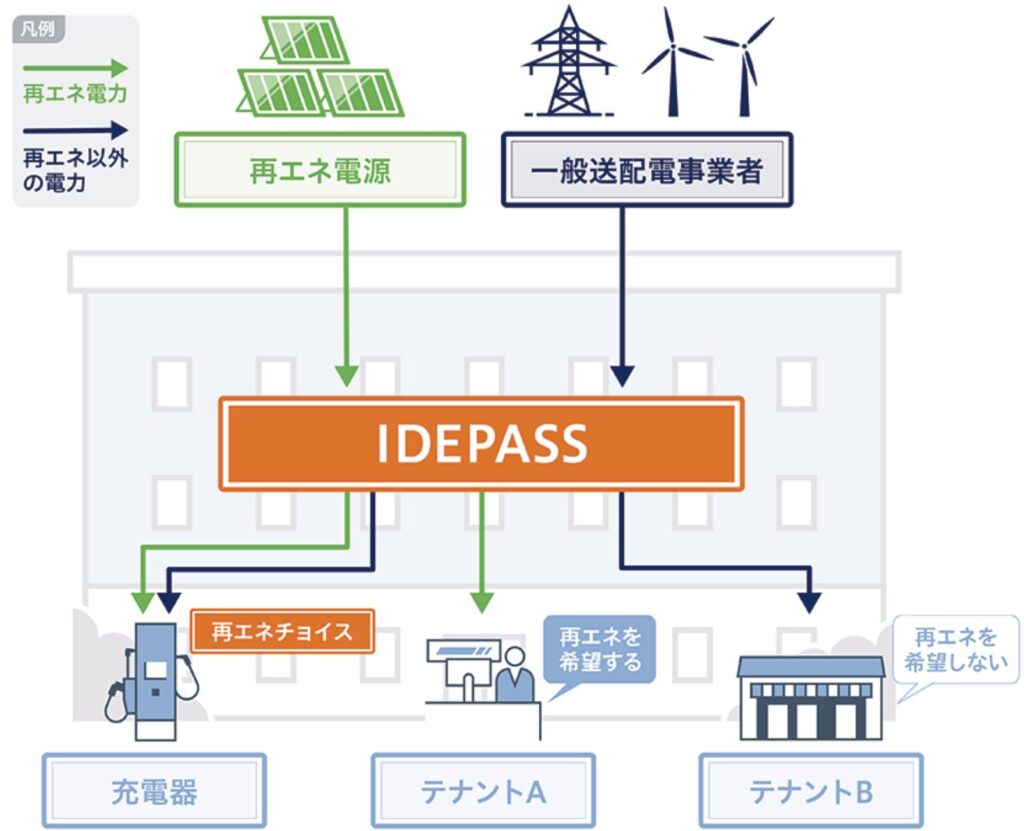

同時同量は現在の需給調整の仕組みを支える基本的な概念ですが、実は近年、その問題点が指摘されるようになっています。なぜなら再生可能エネルギーが急速に普及したことにより、供給が過剰になるケースが増えているからです。

前述の通り、電力が足りていない場合だけではなく多すぎる場合にも電気の周波数には乱れが生じてしまいます。一方で太陽光発電や風力発電といった再生可能エネルギーは、天候条件によって発電量が大きく変動するため、需要を上回る供給が発生することがあります。こうした場合、供給過剰分を抑制するために一部の発電所では出力を意図的に低下させる「出力制御」が行われます。

出力制御には電力系統に過剰な電力が流れ込むのを防ぐ大切な役割がありますが、見方を変えると本来発電されるはずの電力が発電できていないということです。つまり、同時同量の問題点は、エネルギーリソースが無駄になっているという面にあります。とくに電力需要が少ない春秋シーズンや、日照条件や太陽光発電の適地が多い九州では、出力制御が頻発することが問題視されています。

実際のデータで見ても、2023年度における全国の制御電力量は約18億9000万キロワット時となっており、これは平均的な家庭約45万世帯の年間使用量に匹敵する規模で、家庭の電気代に換算すると数百億円分が使い切れなかった計算になります。

再生エネ発電の出力制御、23年度は3倍超 45万世帯分使い切れず | 毎日新聞

また、出力制御には売電収入が減ってしまうという弊害もあります。太陽光発電が増えた理由の一つに、再生可能エネルギーで作られた電力を国が定めた価格で電力会社などが一定期間買い取るというルールを定めた「固定価格買取制度(FIT制度)」という支援制度が導入されたことにあります。

しかし、出力制御中は売電ができず、またそれに対する補償もないため、発電事業者は売電によって得られたはずの利益が手に入りません。それどころか、オンライン事業者(出力制御機器やインターネットによって遠隔で出力制御できる事業者)が代理で実施した出力制御分の料金は「代理制御調整金」として毎月の売電収入から天引きされることになります。

発電する側としてはできれば対応したくないこの仕組みですが、2022年4月からは設備容量が10kW以上の太陽光発電設備が出力制御の対象となり、発電事業者は出力制御の実施に同意することを前提条件にFIT認定を受けているため、対応が必須となります。また、2015年1月26日以降に連携した発電所については遠隔で出力制御できるシステムの導入が義務化されました。これにかかる追加費用は、発電事業者(太陽光発電のオーナー)が負担しなくてはなりません。

このようにいくつもの課題が見え隠れする同時同量ですが、出力制御は現在も右肩上がりで増加傾向にあり、今後もさらに増加すると思われます。いかにしてエネルギーの無駄・発電事業者の不満を減らしていくかが電力業界の将来を占う争点の一つになっていくことは間違いないでしょう。

日本では計画値同時同量制度によって電力バランスを維持している

日本では電力の安定供給を確保するために、計画値同時同量制度が採用されています。計画値同時同量制度は、日本の電力システムにおいて、発電事業者と小売電気事業者が事前に計画を立て、その計画に基づいて電力の需要と供給を調整する制度です。基本的な流れは「需給調整の流れ」で見たとおりですが、ここではさらに詳しく制度を見ることで、国内でどのように電力需給バランスが維持されているのかを理解しましょう。

計画値同時同量制度って?

「計画値同時同量制度」とは、安定して電力を供給するために「発電量と消費量を一致させる」ことを「電気事業法」によって「小売電気事業者」に課している制度です。小売電気事業者に課せられている制度ですが、その送配電網を借りて電気を送配電する際には、利用者もそのルールを守る必要があります。

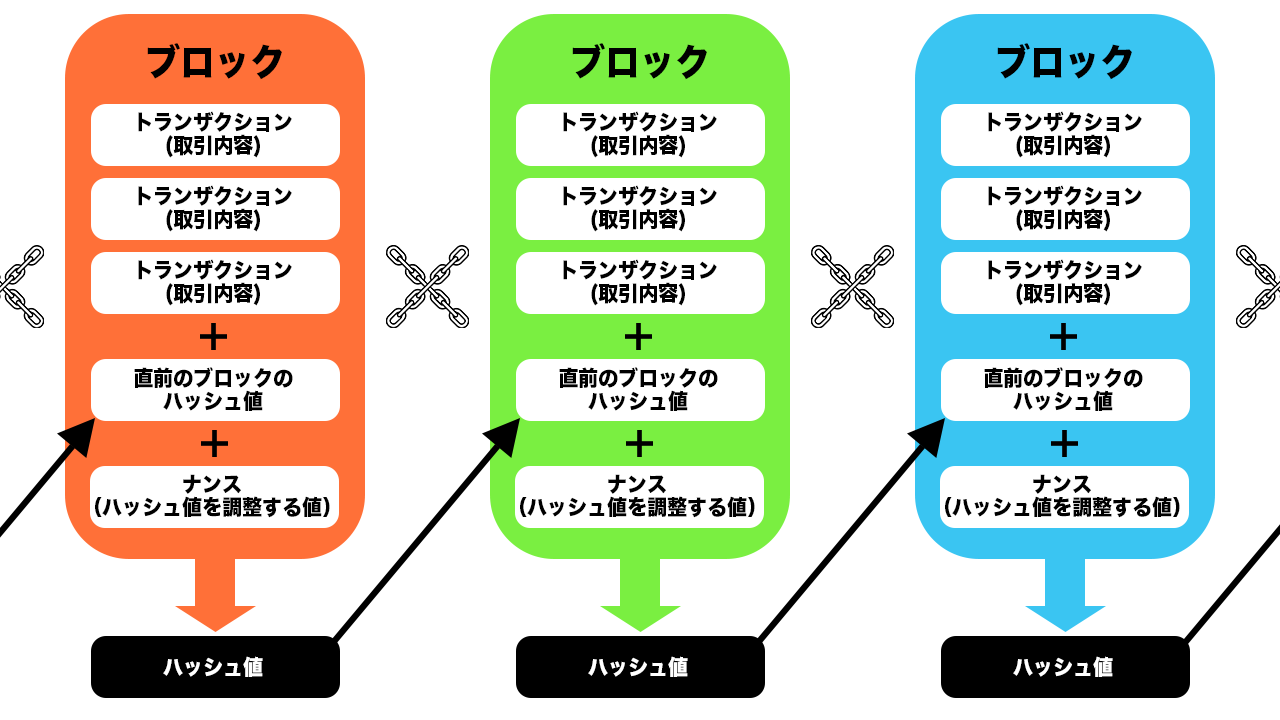

この制度では、小売電気事業者と発電事業者は、前日正午までに翌日の発電販売計画と需要調達計画を作成し、電力広域的運営推進機関(OCCTO)に提出する必要があります。計画は、実需給の1時間前までであれば変更が可能です。たとえば、その日の実需給状況が計画から外れた場合や、需要計画や発電計画を立てた際の条件が変わった場合には、計画を修正することができます。

計画の修正を行ってもなお、計画通りに需給が一致しなかった場合には、計画値からの需要や供給力のズレである「インバランス」に応じた「インバランス料金」と呼ばれるペナルティ料金が発生します。これらのインバランスは一般送配電事業者が日本卸電力取引所(JEPX)の一日前市場(スポット市場)や当日市場(時間前市場)で調整を行い、需給バランスを保つための措置が取られます。

インバランスには大きく分けて2つの種類があり、需要が計画を上回る「不足インバランス」と、需要が計画を下回る「余剰インバランス」があります。不足インバランスの場合、一般送配電事業者が不足分の電力を調達し、需給バランスを保ちます。この際、不足分の電力は市場価格よりも高いコストで調達されるため、その分の料金がインバランス料金として発電事業者や小売電気事業者に請求されます。余剰インバランスの場合も同様に、余剰分の電力を一般送配電事業者が買い取り、そのコストがインバランス料金として課せられます。

インバランス料金は、通常の調達費用よりも高額に算出されることがほとんどで、場合によっては3倍近くも高額になることもあり、新電力会社の利益を圧迫する要因となり得ます。インバランスが多発しているような事業者は厳重注意、最悪の場合には契約解除を受ける可能性もあります。

こうした理由から小売電気事業者のみならず、発電事業者も予測精度の向上や計画通りの稼働によって可能な限り同時同量に近しい状態を保ち続けなければならないのです。

需給調整市場によって需給バランスの柔軟な調整が可能に!

再生可能エネルギーの導入割合が増えると、上述した代替制御やインバランスの調整がさらに大変になっていくことは目に見えています。こうしたなか、発電事業者や小売電気事業者の運営の助っ人とも呼べる制度が誕生しています。それが2021年4月に誕生した「需給調整市場」です。

需給調整市場とは、送配電網協議会が管理・運用する広域的な電力の取引市場です。従来、電力安定供給のための需給バランスは、東京や関西などの地域ごとに各エリアの一般送配電事業者が公募により調達していました。

しかし、新設された需給調整市場ではこうした地理的な制限がなくなり、あらかじめエリアを超えた電力調達する権利を取引することが可能になりました。需給調整市場では、「実需給時点で時間帯毎に必要な能力を持った電源等を、出力を調整できる状態であらかじめ確保すること」をΔkW(デルタキロワット)で取引し、契約します。

つまり、一般送配電事業者は発電事業者及びアグリゲータに対し、必要な能力を持った調整電源を必要な時に指令できる権利を持つことに対して発電事業者に対価を払っているのです。イメージとしては、一日前市場やその後の不測の需給ミスマッチに対応する当日市場をもってしてもなお需給バランスが崩れうる場合の「保険」としてあらかじめ確実に電力の調達先を見つけておくようなものです。価格はマルチプライスオークションによって決定され、ΔkWの入札単価の安いものから約定されます。

需給調整市場では、必要に応じて電気の需給を一致させる機能を「調整力」という商品として取引します。調整力は応動時間(送配電の指令を受けてから発電出力が実際に変化するまでの時間)や継続時間(指令された出力を継続する時間)、指令間隔(指令が送られてくる間隔)などの特徴により、全部で5つのジャンルに分けられています。

| 一次調整力 | 周波数上昇/低下を食い止めるガバナフリー相当の調整力。 応動時間は10秒以内、継続時間は5分以上。 |

| 二次調整力① | LFC信号により周波数を基準周波数に回復させる調整力。 応動時間は5分以内、継続時間は30分以上。指令間隔が数十秒程度。 |

| 二次調整力② | EDC信号により周波数を基準周波数に回復させる予備調整力。 応動時間は5分以内、継続時間は30分以上。指令間隔が数分程度。 |

| 三次調整力① | 経済的に需給調整を行う高速枠の調整力。 応動時間は15分以内、継続時間は商品ブロック時間(3時間) |

| 三次調整力② | 経済的に需給調整を行う低速枠の調整力。 応動時間は45分以内、継続時間は商品ブロック時間(3時間) |

「一次調整力」「二次調整力」は周波数を死守する(二次調整力は回復させる)いわば防衛ラインであるため即時対応ができる電源が分類されており、需給バランスの調整力を増やすことで一次・二次調整力を用いずとも、再エネ電源の予測誤差に対して用いられるのが「三次調整力」に分類されています。

そのため取引スケジュールにも違いがあり、一次~三次調整力①は、取引実施日の週の土曜日から次の金曜日までの1週間分を直近の火曜日までに入札・約定を行います(週間商品)が、太陽光発電や風力発電のような計画性に乏しい再生可能エネルギーによる調整力である三次調整力②は毎日、翌日分の入札・約定を行います(毎日商品)。

2021年度の開場時には三次調整力②だけだった取り扱い区分も段階的に拡大しており、2022年度からは「三次調整力①」が、2024年度には一次・二次調整力の取引が開始され、すべての商品の取引が始まりました。

日本国内ではこうした諸制度により、電力システムの柔軟で安定した運用が可能となっています。「同時同量」という言葉だけ聞いてしまうと簡単なことの様に思えるかもしれませんが、消費者に対する信頼性の高い電力供給が複雑な仕組みによって実現しています。

出力制御だけじゃない!同時同量を支える技術

デマンドレスポンス

デマンドレスポンス (DR:Demand Response)は、近年エネルギーの世界で使われるようになった言葉であり、電力の需要(消費量)と供給(発電量)のバランスを保つことを目的とした取り組みです。日本語では「需要応答」と呼ばれます。

これまでの同時同量を実現する手法は、今まで説明してきたような「電力会社が予測される需要に合わせて発電所の稼働や出力を調整し、需要量に供給量を合わせる調整」が行われてきました。しかし、デマンドレスポンスでは「需要家が電力の供給状況に応じて電力需要を制御し、供給量に需要量を合わせる調整」というアプローチを取ります。

定義だけ聞いてしまうと却って難しく感じてしまいますが、「電気料金設定により電力需要を制御する」「協力してくれた需要家に対し対価を支払う」などの方法で電力需要パターンを変化させ、需給バランスを確保するものだと考えればOKです。前者のように電力需要ピークに応じて時間帯の電気料金を変化させることで需要をコントロールするDRを「電気料金型デマンドレスポンス」、後者のように需要家にインセンティブを設定することで需要をコントロールするDRを「インセンティブ型デマンドレスポンス」と呼びます。

また、デマンドレスポンスの実施には「上げDR」と「下げDR」という2つのパターンがあります。上げDRとは供給量が過剰になった場合、需要を増やすことで効率よく電力を使っていくという考え方です。これはむやみやたらに電気使用を促すわけではなく、たとえば再生可能エネエルギーの余剰分を蓄電池や電気自動車などへの充電を要求したり、企業などに対して生産設備などの稼働を電力需要の少ない時間帯に変更する「ピークシフト」を要求したりします。

反対に、下げDRとは電力の供給量が少ない場合に需要量を減らして対応するという考え方です。電力需要のピーク時に家庭や会社で無理ない範囲で電気の利用を制限して節電することや、蓄電池や自家発電による電力の優先的利用を促すことで、市場全体の電力需要を下げていきます。とくに、インセンティブ型の下げDR、つまり電力会社の依頼に応じて電力使用を控えた需要家にインセンティブを付与する取引を「ネガワット取引」と呼びます。

デマンドレスポンスは、電力会社にとって比較的簡便な方法で実施でき、大多数に適用可能です。市場全体の電力需給バランスの改善に貢献するだけでなく、電力使用量を抑えることで高騰するスポット市場での追加購入量を減らすことができるため、日本全体として発電コストを抑制できるというメリットもあります。半ば強制的に行われる供給量の調整とは異なり、インセンティブによって自発的に電気を賢く・効率的に使用してもらうDRは、同時同量を実現するうえで重要な取り組みといえるでしょう。

仮想発電所(VPP)

仮想発電所(VPP:Virtual Power Plant)は、分散しているエネルギーリソースを統合し、一つの発電所のように管理・制御するシステムのことです。

私たちの身の周りでは、太陽光発電設備や燃料電池、コージェネレーションシステム(熱電併給)や蓄電池、電気自動車(EV)やヒートポンプ給湯器(エコキュート)など、多様なエネルギーリソースが住宅やオフィスなどに広く散らばって設置されるようになりました。

VPPにおいては、上図のように需要家とVPPサービスを契約し、各リソースを束ねる「リソースアグリゲータ」と、このリソースアグリゲータを束ねて一般送配電事業者や小売電気事業者などと直接取引を行う、「アグリゲーションコーディネータ」が存在します。アグリゲータによって電力取引の流れをコントロールしてもらうことで、従来、電力を使うだけだった需要家も発電事業者と同等に電力をつくり、分散してエネルギーを貯めることができるようになったというわけです。

分散型発電設備は個々には規模が小さいため、従来の大規模発電所に比べて管理が難しいとされています。しかし、それぞれの設備の発電量や蓄電量が小さいとしても、VPPによってまとめて制御することで、大規模な発電所のように電力の需要バランス調整に役立てることができます。むしろ、分散した電力を集約してしまえば擬似的に大容量の蓄電池を構築することもできるため、「電力全体の需要をバックアップできるほどの大容量蓄電技術は開発されていない」という同時同量の課題も解決できるでしょう。

また、VPPは電力の需給予測とリアルタイムの制御技術を駆使して運用されます。これにより、再生可能エネルギーのように発電量が不安定な電源を他の電源や蓄電装置と組み合わせて統合的に管理でき、再生可能エネルギーの利用を最大化しながら同時同量を実現する役割を果たしています。

このように、VPPは多くのエネルギーリソースを協調動作させることによって負荷平準化や再生可能エネルギーの供給過剰の吸収、電力不足時の供給などを実現し、電力供給の安定性を高めることが期待されています。

揚水発電

再生可能エネルギーを活用した発電は計画性が乏しいが故に同時同量の課題となっていることは先に説明した通りですが、実は再生可能エネルギーによる電力供給のなかには、電力の需給バラランスを安定させる「調整力」として重要視される発電方式があります。それが、揚水発電です。

揚水発電は、二つの貯水池を利用して電力を貯蔵し、必要なときに電力を供給するシステムです。ダムを使った水力発電と異なるのは、その名の通り「水」を高い場所へと引き「揚」げることが必要となる点です。では、なぜ揚水発電が同時同量の実現に役立つのでしょうか?

揚水発電所には山の上部に上池、下部に下池が設置されています。電力需要が低く、供給が過剰になっている時間帯には、発電所から供給される電力が余ってしまいます。この余剰電力を使って下池の水を上池に揚げることで電力を貯蔵します。そして電力需要が高まって追加の電力が必要になると、この水を上池から下池に落とすことでタービンを回して電力を生成するという仕組みです。電気は大量に貯めておくことが難しいですが、一度水の形にしてしまえば問題ありません。揚水発電はそれ自体がいわば大きな蓄電池のような役割を担っています。

さらに、揚水発電は応答性にも優れています。発電機の最大出力に至るまでの時間や出力を0に落とすまでの時間が短いため、発電所のトラブルや急な電力需要の増加にすぐに対応できます。この特性により、揚水発電は電力系統の安定性を維持し、同時同量を実現するための重要な手段となります。

実際に資源エネルギー庁が発表している「優先給電ルール」においても、発電量が需要量を上回ってしまう場合にはまず、火力発電の抑制と揚水発電の稼働の2つが優先的におこなわれます。これは揚水運転によって電力を消費側でも調整でき、さらに消費した電力を再び発電に使える点で応答性に秀でているからこそのルールでしょう。

このように、揚水発電は余剰電力を効率的に貯蔵し、必要なときに迅速に供給することで、電力の需給バランスを維持して同時同量の実現に大きく貢献しています。柔軟で安定した電力供給を確保するために揚水発電の存在は必要不可欠であり、持続可能なエネルギーシステムの構築にも欠かせない技術に違いありません。

まとめ

本記事では同時同量とはそもそもどんなものなのかという概要に加え、計画値同時同量制度や需給調整市場といった裏側の制度や、デマンドレスポンスやVPPといった同時同量に関連する重要トピックの基礎知識をご理解いただけたのではないかと思います。

今後も再生可能エネルギーの利活用が拡大し、さらには気候変動や家庭での電力使用量の増加によって電力需要がひっ迫するなど、需給バランスが両極に大きく揺れ動くことは間違いありません。ニュースなどでこうした話題が取り上げられるケースも増えてくるでしょう。また、自社あるいは自宅に分散型発電設備を持つ機会も増えてくるはずです。

しかし、そうしたシーンでもやはり同時同量の概念は欠かせません。電力システムの安定性を保つためには、需給調整を正確に行うことが不可欠であり、同時同量の理解と実践がますます重要となります。未来の電力市場においては、技術の進化とともにこの概念がどのような技術と結びついていくのか、私たちは需要家あるいは発電事業者として引き続き注視していく必要があるでしょう。

-1.png)