近年「中央銀行によるデジタル通貨(CBDC)」に対する研究開発の動きが、世界中で活発化しています。本記事ではCBDCとはそもそも何なのか、その基盤となる「ブロックチェーン」はどういうものか、さらには実際の導入事例についてまで広く解説していきます。

CBDCとは?

CBDCはデジタル通貨の一種

「中央銀行によるデジタル通貨(CBDC)」とは法定通貨をデジタル化したものです。私たちがよく使っている電子マネーは、すべて民間企業が発行・管理を行っています。CBDCは、民間企業ではなく「国(中央銀行)」が発行・管理を行うデジタル通貨をイメージすれば良いでしょう。

ここでいうデジタル通貨とは、「紙幣・硬貨などの物理的な媒体を介してやりとりされる現金」ではなく、「デジタルデータに変換された、通貨として利用可能なもの」と定義します。Suicaや楽天Edyといった電子マネーや、ビットコインなどの暗号資産といったものもここではデジタル通貨と考えます。今回取り上げる「中央銀行によるデジタル通貨(CBDC)」もデジタル通貨の一種です。

国が「デジタル通貨」を発行する動きが活発に

2020年7月、日米欧の先進7カ国(G7)が「中央銀行によるデジタル通貨(CBDC)」の発行に向けて連携する方針を固めました。以来、日本を含む各国でCBDCの研究・実験が活発に行われてきました。

国家レベルでCBDCが注目され始めた背景には、後述するCBDC特有の技術的なメリットのほかにも、先進国による新興国への進出や通貨主権の確保といった政治的な思惑があります。

目まぐるしく変化する国際社会において、デジタル通貨はエネルギー分野と同等の交渉カードになりえます。そこで、先進国は国際政策を有利に進める駒として、あるいは新興国はそうした政策からの自衛の手段としてCBDCを採用しているというわけです。

実際に国際決済銀行(BIS)が発表した調査結果によると、新興国および先進国の24の中央銀行が2030年までにデジタル通貨を流通させる予定であり、今後数年で「CBDC」というワードも世間に広く認知されていくことでしょう。

電子マネーとは何が違うの?

CBDCと電子マネーはどちらもデジタル形式のお金ですが、その仕組みや目的には大きな違いがあります。わかりやすく説明していきましょう。

まず電子マネーとは、基本的には企業や金融機関が発行する「前払い式支払い手段」のことです。具体的には、スマートフォンにチャージして使う電子マネーアプリや、コンビニで購入できるプリペイドカードがこれに当たります。

「前払い式支払い手段」とは簡単にいうと、あらかじめお金をチャージしておくことで、その金額の範囲内で支払いができる仕組みです。たとえば、交通系電子マネー「Suica」にお金をチャージし、そのカードを使って自動販売機で飲み物を購入したりしますが、チャージしたお金は使うだけで、現金に戻すことはできません。つまり、電子マネーは「一方向にだけ使えるお金」なのです。

したがって電子マネーは非常に便利で、日々の細かい支払いに適している一方で、企業が発行しているため、企業の信用に依存しており、その企業が倒産した場合にはチャージした金額を失うリスクもあります。

これに対してCBDCは国の中央銀行が発行するデジタル形式の通貨です。サービスに加盟している特定の店舗やサービスでしか使えない電子マネーと異なり、CBDCは現金と同じ法定通貨として認められており、どんな取引にも使用可能です。

また、信用の背景にも違いがあります。企業の経営状況に左右される電子マネーに対し、CBDCは国家が発行しているため、国家の信用がその価値を支えています。したがって、どのような経済状況でもその価値が(法定通貨と同様に)安定しており、ユーザーは安心して使うことができるのです。

CBDCと電子マネーは、その仕組みや目的が異なるデジタルのお金ですが、どちらも現代社会において重要な役割を果たしています。それぞれの特徴を理解し、適切に使い分けることで、より便利で安全なデジタル経済を享受できるでしょう。

CBDCのメリット

CBDCを導入するメリットとして、以下5つが挙げられます。

現金の輸送・保管コストの低減

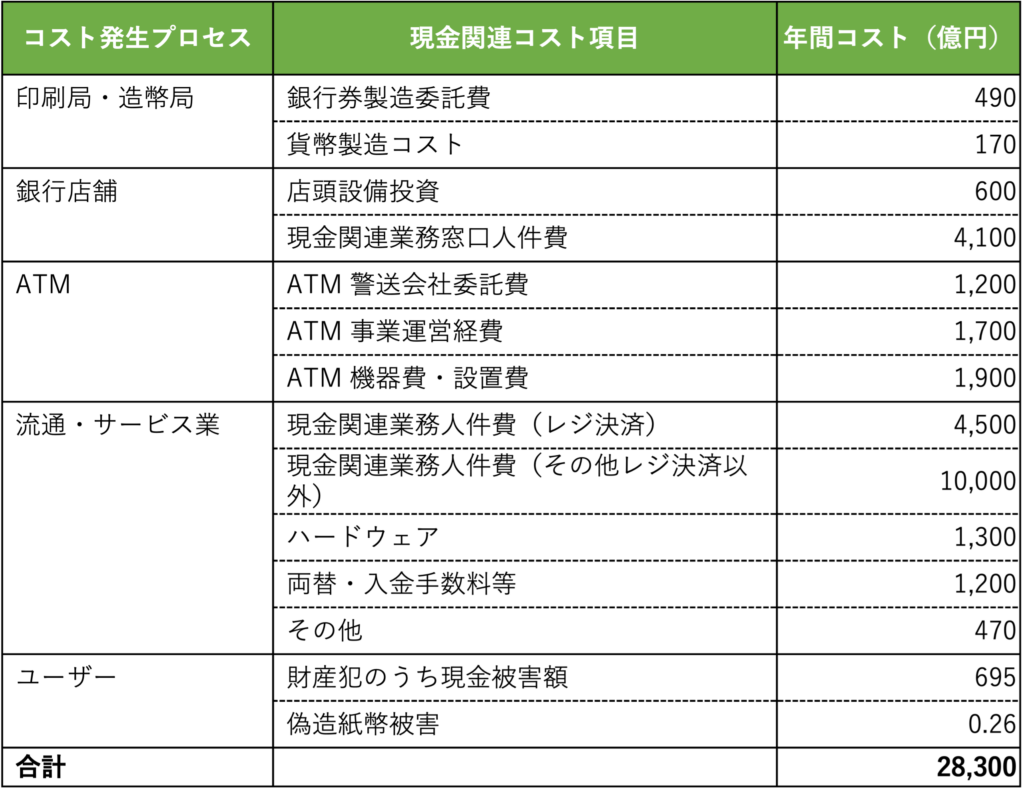

現金での支払いに比べて「紙」「硬貨」の作成・保管に関するコスト削減が可能です。またATMの設置や現金輸送に関する警備など人的リソースが不要なため、サービスの地域差やメンテナンスに伴うデメリットが解消されます。

実際に、現状の「現金決済インフラ」を維持するためのコストは年間で2兆8,000億円に上ると推計されています。もちろん、CBDCのシステムそのものを維持する際にもコストはかかってしまいます(詳しくは後述)が、比較的安価に運用でき、作成や輸送に伴う環境負荷も抑えられるため、導入後の大きな利点となっています。

銀行口座を持たない人への決済サービスの提供

CBDCは金融包摂(Financial Inclusion)の観点からも大きなメリットをもたらします。それは社会状況などの様々な要因によって既存の金融サービスを受けられずに経済的に不安定な人々に対しても、基本的な金融サービスを提供できるということです。

たとえば、銀行口座をもっていない移民や貧困層に預金や送金の機会を提供したり、資金調達が困難な新興企業への融資を行ったりします。

中米エルサルバドルでは法定通貨にビットコインが採用されています。その背景には、米国に出稼ぎに出た親族からの仕送りによって生活している多くの国民の存在があります。その一方で国民の約7割ほどしか口座を持っておらず、CBDCによって送金や郵送に際して発生する多額の手数料を減らせるのではないかと注目されています。

脱税やマネーロンダリングなどの捕捉・防止

現金と異なって利用履歴が残るCBDCは、脱税やマネーロンダリング(資金洗浄)などの犯罪行為を防ぐことができます。

2022年に国税局が指摘した所得の申告漏れの総額は7202億円にのぼり、日本では脱税が大問題となっています。判明している所得税の申告漏れだけでこの額なので、実際に未納のままになっている金額はかなり大きいのではないかと予想されます。

富裕層の申告漏れ、過去最高839億円 国税庁:朝日新聞デジタル

こういった問題への効果的なアプローチとしてもデジタル通貨は期待されています。

民間決済業者の寡占化防止

民間決済業者が寡占状態になって企業間の競争がなくなると、技術開発やコストダウンを怠ったりサービスの質が低下したりする懸念があります。しかし、CBDCは国が行う施策なので、全ての店舗で安定的かつクリーンな電子決済が可能となることでしょう。

さらに寡占していた企業が万が一にも倒産してしまうと、預けている資産も全てなくなってしまいます。それに対して、CBDCは国が母体であるために民間の銀行よりも破綻しにくく、安心感もあります。

また、振込手続きも短時間かつ手数料無料で行うことが可能となります。

キャッシュレス決済における相互運用性の確保

CBDCは普段私たちが使っているような銀行券や貨幣と同様に法的な運用力を有しています。そのため、民間決済業者が推進する電子マネーやQRコードのように店舗によって使えたり使えなかったりするということがありません。

CBDC導入の課題

CBDCを導入するにあたって課題として主に挙げられるのが以下の3つです。

電子決済用のシステム・機器を各店舗に整備するコストがかかる

現金の輸送・保管のコストは削減できたとしても、電子決済用のシステムや機器を導入する際の初期費用は避けられません。また、完全に現金からデジタル通貨へと移行しないのであれば、双方の維持コストが発生して劇的なコストダウンを測るのは難しいかもしれません。

また、民間企業によるキャッシュレス決済では、コストの回収が難しければ事業売却やサービス撤退、あるいは破産という道もあります。しかし、法定通貨としてCBDCを採用した場合にはそんなに簡単な話ではありません。最悪の場合、景気の悪化を招くことも考えられます。

クラッキングや偽造に対する最高レベルのセキュリティ強度が必要

国家レベルでの金融システムの導入には、当然ですが最高レベルの防犯性能が求められます。現在の金融システムにおいても、日本の紙幣には11もの偽造防止技術が採用されており、世界の中でも偽造が極めて難しい紙幣の一つとされています。

さらに、24年に流通予定の新紙幣では、世界初の3Dホログラムを用いた偽造防止技術が搭載されており、良くも悪くも日本人の現金に対する信頼性を高める結果となっています。

日銀、新1万円札を公開 渋沢栄一が浮かび上がる3Dホログラム採用 偽造防止に – ITmedia NEWS

このようなセキュリティ性能をデジタル上でも持たせようとすると技術的なハードルがあり、なおかつそれを24時間体制で維持しなければなりません。

実際に、アメリカでは2022年にジョー・バイデン大統領が各省庁に対してデジタル資産の研究開発の加速を命じる大統領令に署名していましたが、2025年1月にドナルド・トランプ氏が大統領に返り咲くや否や、「安全性に問題がある」という理由でCBDCを禁止する大統領令に署名しています(反対に、バイデン氏が慎重な姿勢を取っていた仮想通貨(暗号資産)の利用は推進する方針)。

こういった点から、セキュリティ面はCBDC導入の大きな障壁となっています。

電力の確保が難しい

一般的にデジタル通貨は「災害・停電・通信網途絶に弱い」といわれています。

社会インフラの一つとしてデジタル通貨を捉えてみましょう。安定したサービスを提供するためには、上述のセキュリティ対策と同様に24時間体制での電力供給が必要になります。国内の全ての決済を一手に引き受けるわけなので、その消費電力も膨大な量になります。

日本ではここ数年、「計画停電」「需給ひっ迫注意報・警報」という言葉を耳にする機会も増えてきたように、電力の需要に供給が追いついていません。やはりこうした金融インフラを、不足しているエネルギーを電源として稼働させるのには不安が残ります。

したがって、CBDCを導入する際にはシステム面と電源面での課題解決が必要不可欠となってきます。

CBDCの導入事例

中国

CBDCの研究は今や世界中で注目を集めています。その中でも中国は、CBDCに関する研究を国家戦略の新たな軸として進めてきました。

中国政府がCBDCに熱心になっている理由は、資金の流れをコントロールすることにあります。今日の基軸通貨はドルであり、国際的な決済システムもドル基準に設計されています。

そのため、米国政府がドル決済を監視することで、中国企業の動きや資金の流れが米国に伝わってしまいます。中国ではこういった安全保障のリスクを避けるため、急ピッチでの実用化を進めてきた背景があります。

また、独自のCBDCである「デジタル人民元」はアフリカやアジアなどの新興国の市場にも投入されています。これは、中国政府が掲げるアフリカ進出を支える下地づくりといってもいいでしょう。

アフリカの一部ではいまだに自国通貨が不安定な国もあるため、現地での影響力を拡大することで、人民元の経済圏を拡大させることができるのです。このようにCBDCは、国際社会の覇権を争ううえでも重要なファクターとなっています。

中国国内においても「デジタル人民元」の普及は進んでいます。現在、中国の17省26地域で使用(執筆時点)されており、日常の買い物や公共料金の支払いなど市民参加型の実証の場を広げてきました。中国の地方政府や銀行で職員の給与も「デジタル人民元」で支給するなど、全土での正式発行こそされていないものの、普及度は着実に高まってきています。

中国、デジタル人民元で給与支給 消費現場の利用促す – 日本経済新聞

バハマ

日本ではあまり知られていないですが、世界で初めてCBDCを発行したのはカリブ海に浮かぶ島国、バハマの中央銀行です。

バハマは2020年に他国に先駆けて「サンドダラー」と呼ばれるCBDCを発行しました。このCBDCは、自国の法定通貨のバハマドルと価値が連動していることが特徴です。

同国は福島県とほぼ同じ大きさの国土にも面積にも関わらず、700以上の島から構成されています。そのため、銀行やATMがない島の住人は、金融サービスにアクセスしづらいという課題がありました。また、ハリケーンなどの自然災害によって、インフラ・金融システムが断絶するといった被害も珍しくありませんでした。

しかし、物理的なツールを必要としないCBDCを導入することで、バハマの人々は地理的なロケーションを問わずに金融システムにアクセスできるようになりました。それだけでなく、災害のあとも、決済システムがワイヤレスで復元可能になり、スムーズな保険金の支払いや迅速な被災地復興が実現しています。

カンボジア

不安定な国内情勢が続いていたカンボジアでも、CBDCが早い時期から導入されています。

カンボジアでは、1993年になるまで内戦が続いた影響で、国内経済が混乱していました。つまり、自国通貨であるリエルよりも復興援助として流入したドルの流通が進行してしまい、自国の中央銀行による金融政策のコントロールが制限されている状況でした。

そんな「ドル化」経済からの突破口として期待されたのがカンボジア独自のCBDC「バコン」です。

「バコン」はスマートフォンから使用でき、個人や法人間での送金、店頭などでの支払いに対応しています。すべての決済を一貫してブロックチェーンで処理しているため、リアルタイムで決済が可能で手数料もかかりません。

また、カンボジアのCBDC「バコン」は、日本企業のブロックチェーン技術を採用しています。

決済コストの低下や迅速な取引の実現によって中小企業の運営に大きく貢献しており、ラオスやフィジーといった国でも、カンボジアのCBDCをロールモデルとして導入の検討が行われています。

日本においてCBDC(=デジタル円)が導入されるのはいつから?

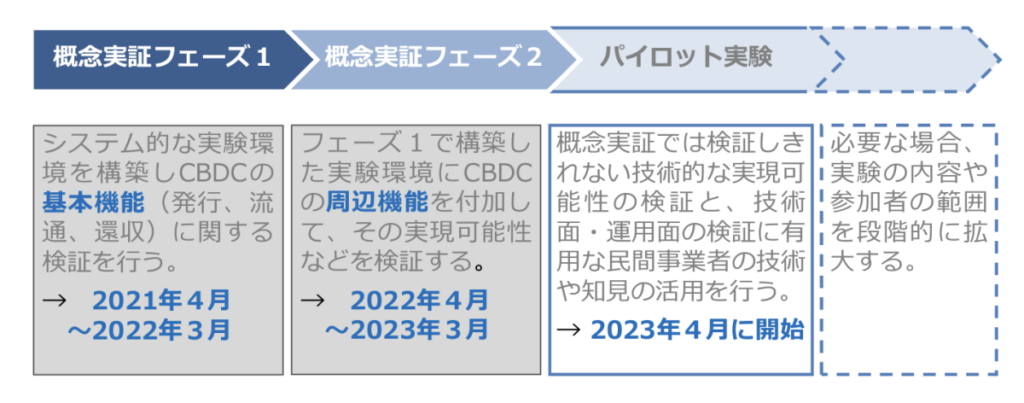

日本銀行は、中央銀行デジタル通貨(CBDC)、いわゆる「デジタル円」の実現可能性を探るため、2021年4月から段階的かつ計画的に実証実験を進めています。

これまでに実証実験は3つのフェーズを経てきました。第1フェーズ(2021年4月~2022年3月)では、発行、流通、還収といった基本機能の技術的検証が実施され、第2フェーズ(2022年4月~2023年3月)では周辺機能が追加され、より詳細な検証が進められました。現在進行中の第3フェーズでは、2023年4月からパイロット実験がスタートし、民間事業者の技術や知見を活用しながら、具体的な運用シナリオの実現可能性が探られています。

このパイロット実験では60社を超える企業が参画し、中央システムから仲介機関のネットワーク、エンドユーザーのウォレットアプリに至るまで、エンドツーエンドのシステムをシミュレーションしています。特にプライバシー保護やセキュリティ対策、性能の向上が重視されており、負荷の高い環境でも安定した運用を可能にするための検証が進行中です。

また、日本銀行はCBDCフォーラムを設置し、複数のワーキンググループで多角的な議論を進めており、システムの外部接続や銀行預金との交換機能、KYC(本人確認)やAML(マネーロンダリング防止)の方式、データモデルの新技術活用、そしてユーザー体験の向上といった多岐にわたるテーマが扱われています。これらの議論を通じて、社会的課題や技術的要件に対応した包括的なエコシステムの構築が目指されています。

CBDCの正式な導入時期については明確に定められていないものの、2022年の衆院予算委員会において当時の日銀総裁である黒田氏は、「日本で中央銀行デジタル通貨(CBDC)を発行できるかどうかは2026年辺りには判断できているだろう」との見解を示しており、そう遠くない未来にデジタル円の導入に関する大きな動きがあるものと思われます。

デジタル円の導入が実現すれば、キャッシュレス化を加速させるだけでなく、新しい金融インフラの構築により、経済や社会に大きな影響を与える可能性があります。今後の動向は国内外で注目されており、最新情報の継続的なチェックが重要です。

CBDCとブロックチェーン

CBDCが世界規模で発行されるようになると、規模に関わらず非常に多くの経済圏が誕生するようになると予想されます。その際に最大の障壁となり得るのが、「CBDC導入の課題」でも紹介したセキュリティ強度の問題です。この問題を解決するために、各国で研究・開発が行われているの技術がブロックチェーンです。

ブロックチェーンは2008年にサトシ・ナカモトと呼ばれる謎の人物によって提唱された暗号資産「ビットコイン」の中核技術として誕生しました。ブロックチェーンは知らずとも、ビットコインの名前はほとんどの方が一度は聞いたことがあると思います。

ブロックチェーンの定義には様々なものがありますが、噛み砕いていうと「取引データを暗号技術によってブロックという単位でまとめ、それらを1本の鎖のようにつなげることで正確な取引履歴を維持しようとする技術のこと」です。取引データを集積・保管し、必要に応じて取り出せるようなシステムのことを一般に「データベース」といいますが、ブロックチェーンはそんなデータベースの一種でありながら、特にデータ管理手法に関する新しい形式やルールをもった技術となっています。

ブロックチェーンにおけるデータの保存・管理方法は、従来のデータベースとは大きく異なります。これまでの中央集権的なデータベースでは、全てのデータが中央のサーバーに保存される構造を持っていました。したがって、サーバー障害や通信障害によるサービス停止に弱く、ハッキングにあった場合に、大量のデータ流出やデータの整合性がとれなくなる可能性があります。

これに対し、ブロックチェーンは各ノード(ネットワークに参加するデバイスやコンピュータ)がデータのコピーを持ち、分散して保存します。そのため、サーバー障害が起こりにくく、通信障害が発生したとしても正常に稼働しているノードだけでトランザクション(取引)が進むので、システム全体が停止することがありません。また、データを管理している特定の機関が存在せず、権限が一箇所に集中していないので、ハッキングする場合には分散されたすべてのノードのデータにアクセスしなければいけません。そのため、外部からのハッキングに強いシステムといえます。

さらにブロックチェーンでは分散管理の他にも、ハッシュ値やナンスといった要素によっても高いセキュリティ性能を実現しています。

ハッシュ値は、ハッシュ関数というアルゴリズムによって元のデータから求められる、一方向にしか変換できない不規則な文字列です。あるデータを何度ハッシュ化しても同じハッシュ値しか得られず、少しでもデータが変われば、それまでにあった値とは異なるハッシュ値が生成されるようになっています。

新しいブロックを生成する際には必ず前のブロックのハッシュ値が記録されるため、誰かが改ざんを試みてハッシュ値が変わると、それ以降のブロックのハッシュ値も再計算して辻褄を合わせる必要があります。その再計算の最中も新しいブロックはどんどん追加されていくため、データを書き換えたり削除するのには、強力なマシンパワーやそれを支える電力が必要となり、現実的にはとても難しい仕組みとなっています。

また、ナンスは「number used once」の略で、特定のハッシュ値を生成するために使われる使い捨ての数値です。ブロックチェーンでは使い捨ての32ビットのナンス値に応じて、後続するブロックで使用するハッシュ値が変化します。コンピュータを使ってハッシュ関数にランダムなナンスを代入する計算を繰り返し、ある特定の条件を満たす正しいナンスを見つけ出す行為を「マイニング」といい、最初にマイニングを成功させた人に新しいブロックを追加する権利が与えられます。

ブロックチェーンではマイニングなどを通じてノード間で取引情報をチェックして承認するメカニズム(コンセンサスアルゴリズム)を持つことで、データベースのような管理者を介在せずに、データが共有できる仕組みを構築しています。参加者の立場がフラット(=非中央集権型)であるため、ブロックチェーンは別名「分散型台帳」とも呼ばれています。

こうしたブロックチェーンの「非中央集権性」によって、データの不正な書き換えや災害によるサーバーダウンなどに対する耐性が高く、安価なシステム利用コストやビザンチン耐性(欠陥のあるコンピュータがネットワーク上に一定数存在していてもシステム全体が正常に動き続ける)といったメリットが実現しています。

ブロックチェーン技術は、CBDCの安全性、透明性、効率性を向上させるための重要な技術であり、今後のCBDC開発において中心的な役割を果たしていくと考えられます。

詳しくは以下の記事でも解説しています。

まとめ

本記事でも紹介したようにCBDCは、世界中の中央銀行が研究を進める重要なテーマとなっています。これまでのお金の価値観やキャッシュレス決済への意識は徐々に、しかし確実に変わっていくでしょう。国民の生活への影響が大きい取り組みなだけに、今後も引き続き注視が必要です。

-1.png)