現在、地球温暖化をはじめとした環境問題の解決を目指し、多くの企業がカーボンニュートラルの実現へ向けて対策に取り組んでいます。一方、自社だけで削減目標を達成できる企業ばかりではないため、「カーボンクレジット」のような排出権・排出枠を取引する制度を用いることで、より多くのプレイヤーが環境活動に参加できる下地が整いつつあります。

気候変動対策として近年注目を集めている同制度ですが、その概念は一見すると複雑であり、多くの人が正確な仕組みや意義を理解しているわけではありません。そこで本記事では、基礎知識から盲点となるポイント、国内外の事例も絡めてカーボンクレジットについてイチから解説します。

カーボンクレジット=温室効果ガス(GHG)排出をオフセットするための手段の一つ

カーボンクレジットの定義には様々なものがありますが、一般的には「温室効果ガス(GHG)削減・吸収量に対して一定のルールに基づいた定量的な価値を設定し、取引可能な形態にしたもの」を指します。多くの場合、「排出削減証書」「排出許可証」のような形で発行され、証券のように売買されます。

カーボンクレジットの主な目的は、クレジット利用者の間で環境価値を取引できるようにすることで

- 努力しても削減しきれないGHG排出量を相殺する

- 脱炭素プロジェクトに資金を供給する

- カーボンニュートラル実現に向けたアクションのハードルを下げる

の三点を実現することです。

特に、ある企業が排出削減努力を尽くしてもやむを得ず排出してしまうCO₂の相殺(オフセット)を目的としたカーボンクレジット利用は年々取引量を増加させ、大手企業の間でも十分にその重要性が認知されています。

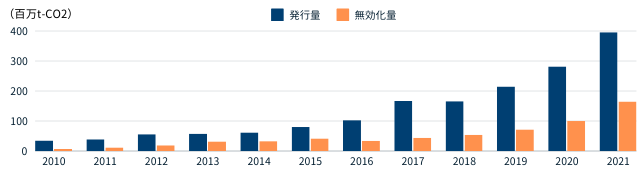

当初は「炭素排出量削減を促すためのルール」「政府からの規制的アプローチ」という見方もあったカーボンクレジットですが、企業による自主的な取引がここ数年で急拡大している影響で、世界のクレジット発行量・無効化量は増加傾向にあります(下図)。

カーボンニュートラルとの違い

カーボンクレジットと混同されがちな概念に「カーボンニュートラル」があります。カーボンニュートラルとは、企業や個人、国などが活動において排出するGHGの量を、削減や吸収によって実質ゼロ状態にすることを指します。つまり、具体的な取り組みというよりは「目標」に近いニュアンスで、日本を含む120以上の国・地域が、2050年までのカーボンニュートラル実現を目標として宣言しています。

2050年がタイムリミットとなっている理由は、地球温暖化の研究を行う政府間組織であるIPCC(気候変動に関する政府間パネル)が、「地球の温度上昇を抑えるためには2050年近辺までにカーボンニュートラルを実現する必要がある」と報告しているためです。

このようにカーボンニュートラルは具体的なアクションを持たず、カーボンクレジットとは似て非なる概念ですが、政府がカーボンニュートラルへの取り組みを推進する方針を固めている以上、企業にとってはどちらも環境経営における重要なキーワードであるといえます。

カーボンオフセットとの違い

カーボンオフセットもまた、カーボンクレジットと密接に関わる概念です。カーボンオフセットは「ある場所で排出されたGHGを他の場所での削減活動で相殺すること」を指します。

多くの企業・団体が、カーボンニュートラルに向けた目標を設定し、事業の在り方を工夫するなどして、排出量を削減するための取り組みを行っているものの、どうしても自社・自団体で行う排出削減の取り組みでは達成しきれない部分が出てくる場合があります。そのような場合に、他社・他団体が達成した削減実績を排出権・排出枠として購入することで、結果的に排出量の相殺が行われるという仕組みです。この「購入」の際にカーボンクレジットをやり取りしているのです。

つまり、「カーボンニュートラル」「カーボンオフセット」「カーボンクレジット」の関係を整理すると、「カーボンニュートラルの達成のためには、GHG排出量そのものの削減とカーボンオフセットという2つのアプローチがあり、カーボンオフセットにおける売買の仕組みには、カーボンクレジットが用いられている」とまとめられます。

カーボンクレジットの取引制度とは?

カーボンクレジットの取引制度は、企業や国がGHGの排出量を減らすために重要な役割を担うシステムです。この制度には排出削減を促進し、効率的に排出量を管理するためのさまざまなルールと仕組みが存在しています。特に、企業が排出量削減に向けたアクションをとるにあたって取引制度の知識と理解は欠かせません。ここでは、主に二つの代表的な取引制度「ベースライン&クレジット」と「キャップ&トレード」を中心に、その仕組みと特徴について解説します。

ベースライン&クレジット

ベースライン&クレジットは、排出量を取引するという考え方です。この制度の下では、低効率ボイラーの更新や太陽光発電設備の導入、森林管理プロジェクトといった削減努力により、プロジェクトがなかった場合の見通し(ベースライン)以下に抑えた排出量をクレジットとして発行できるという仕組みとなっています。

カーボンクレジットを創出した事業者は、クレジットを他の企業に対して販売することで販売収益を得ることができるため、自らの削減努力を資金化しやすいという点で排出削減への動機付けとなることが期待されています。

事業者の環境活動に柔軟性を持たせるこの制度は、特に途上国の排出削減プロジェクトや先進国の技術移転を含むプロジェクトで適用されており、同方式の代表例は、京都議定書のクリーン開発メカニズム(Clean Development Mechanism:CDM)や共同実施(Joint Implementation:JI)などがあります。日本においては環境省、経済産業省、農林水産省が運営している「J-クレジット制度」も、これに該当します。

キャップ&トレード

一方、キャップ&トレードは、排出枠を取引するという考え方です。政府や自治体が中心となって特定の業種や産業ごとに許容される排出上限量(キャップ)を設定し、総排出量が割り当てされた排出枠を下回った事業者がその余剰排出枠を売却することができるという仕組みになっています。

排出枠に余裕のある排出者が、その余剰分をクレジットとして売却できるという点はベースライン&クレジットと同じですが、排出者に義務的な排出枠を設定することを前提としているため、目標削減量が不足している場合には、企業はクレジットを購入して排出枠を確保しなければならないという半強制的な力があるのが特徴的です。

経済的なインセンティブと法的拘束力を組み合わせたこの制度は基本的に公的機関によって発行されるカーボンクレジットに導入されており、京都議定書の排出量取引や EU域内排出量取引制度(The European Union Greenhouse Gas Emission Trading Scheme:EU-ETS)などがその代表例となっています。

カーボンクレジットの分類とは?

カーボンクレジットの取引が行われる市場は大きく2種類に分類されます。どちらの市場も「1クレジット=1t-CO2e」という排出量を基に取引が行われるものの、それぞれの分類が異なるルールや目的を持つため、カーボンクレジット市場全体を理解するにはこの分類を正確に把握することが重要です。

コンプライアンス市場

コンプライアンス市場は、法的義務に基づいた排出削減を行うためのカーボンクレジット取引を対象とした市場です。政府や国際的な取り決めによって排出削減義務が課される企業や国が、規定された排出量を守るためにクレジットを取引する仕組みが中心となっています。

この市場の特徴は、規制の遵守が取引の目的となる点にあります。各国の法規制や国際的な協定、例えば、京都議定書やパリ協定に基づく排出削減目標に対する義務を果たすためにクレジットが活用されます。企業は規制当局によって課された排出上限を守る義務があるため、脱炭素化への取り組みを避けることはできず、また、こうした法的枠組みの中で発行されるクレジットは、信頼性の高い測定、報告、検証(MRV)プロセスが求められるため、取引に参加するプレイヤーは一定の厳格な基準を満たす必要があります。

したがって、取引されるクレジットは規制当局によって厳しく監視され、取引データや排出実績が公的に報告されており、参加者間の信頼が確保されているため、取引の不正や不透明な排出量削減プロジェクトが起こりにくいという特徴があります。

実際に、2005年に導入されたEU域内排出量取引制度(EU-ETS)では、欧州内の大規模排出源である発電所や産業施設に対して排出上限が課され、2019年までの間に排出量を35%削減するという実績を挙げています。このように、コンプライアンス市場は特定の産業に対して強制力を持って排出を削減するための強力な手段として世界各国で導入が進んできた市場です。

ボランタリー市場

一方、ボランタリー市場は、法的義務ではなく、企業や個人の自主的な参加によって取引が生まれる市場です。この市場では、企業、団体、個人が環境意識を反映して排出削減やオフセットのために1t-CO2eに相当する削減や吸収が見込まれるカーボンクレジットを自由に売買し、ネットゼロやカーボンニュートラルを目指すために活用されます。

この市場の魅力は、多様なプロジェクトがクレジットの発行元となることです。例えば、再生可能エネルギーの推進や森林保護、途上国のクリーン調理器具の普及など、幅広い取り組みがクレジットの基盤となります。また、こうしたプロジェクトは、環境だけでなく社会的な共益ももたらすため、多くの企業や団体がCSR活動の一環として利用しています。

世界銀行発表のレポート「State and Trends of Carbon Pricing 2024」によると、2023年のボランタリークレジットの発行量は324.4MtCO2e、取引額は約6億6500万ドル、取引量は102.5MtCO2eとなっています。このことからも、企業が法的な枠組みに縛られることなく、ブランド価値の向上やESG目標達成を目的として積極的にボランタリークレジットを活用していることがわかります。

しかし、ボランタリー市場には多様なクレジットが存在し、その信頼性や効果が疑問視されることが少なくないため、「VCS(Verified Carbon Standard)」や「ゴールドスタンダード(GS)」といったクレジットの発行基準が存在します。これらの基準は、発行プロセスにおける透明性を確保しつつ、環境価値の信頼性を維持するための仕組みを提供しており、消費者向け製品のカーボンオフセットやカーボンニュートラル達成をアピールする場面でも活用されています。

コンプライアンス市場とボランタリー市場の相互関係

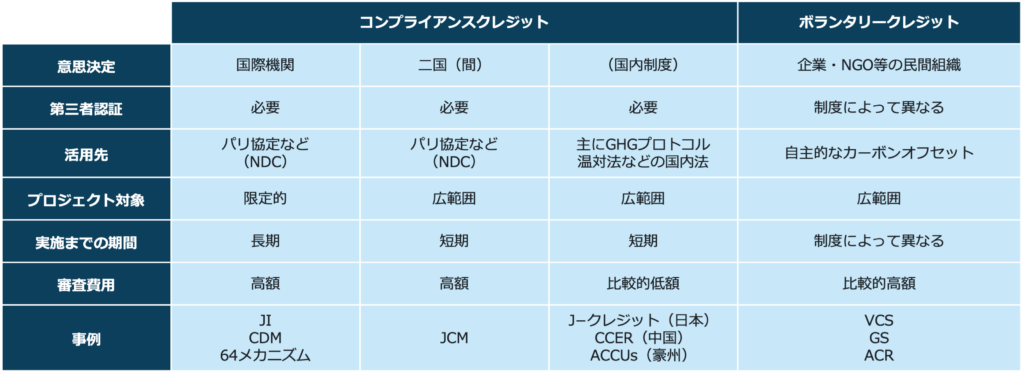

両者の違いを整理すると以下のとおりです。

同じカーボンクレジットでも、意思決定の主体によって異なる活用先・目的を持っており、コンプライアンスクレジットの強制力とボランタリークレジットの柔軟性をうまく生かしながら、それぞれの最適な領域でカーボンニュートラルを促進していくことが期待されます。

さらに、近年では両者が連携するケースも増えています。法規制のない地域や産業でボランタリー市場が排出削減活動を促進し、その後規制が導入されることでコンプライアンス市場に組み込まれるようなケースです。

実際に、国際民間航空機関(ICAO)が策定したCORSIA(Carbon Offsetting and Reduction Scheme for International Aviation)というスキームでは、航空業界で排出削減義務を果たすために、主にボランタリー市場からのカーボンクレジットを利用していますが、第2フェーズにあたる2027年以降は、ICAO全加盟国が基本的に参加を義務付けられるというフェーズになるため、コンプライアンス市場とボランタリー市場が融合しながらの運用が予定されています。

需要家にとっては、ボランタリー市場で削減クレジットを購入し、自社の削減義務を補完する形でコンプライアンス市場に活用することで、柔軟な対応が可能となるため、今後はこうした相互補完的な関係性が、市場全体の拡大を後押ししていくと考えられます。

企業におけるカーボンクレジットのメリット

カーボンクレジットは、環境への責任を果たすだけでなく、企業にとって経済的・社会的なメリットをもたらす重要なツールです。これにより、企業は脱炭素社会への移行を促進しつつ、自社の成長戦略を強化することが可能になります。以下では、企業がカーボンクレジットを活用することで得られる主要な利点について詳しく解説します。

創出したクレジットを販売して売却益を得られる

カーボンクレジットを売却することで得られる収益は、単にプロジェクトのコスト回収にとどまらず、未来志向の研究開発を推進する資金としても役立ちます。特に、森林保全プロジェクトや再生可能エネルギー導入のためのインフラ整備など高額な初期投資を要する取り組みにおいて、カーボンクレジットによる継続的な収益性は、企業の非財務目標を達成するための重要な支えとなっています。

2030年までに多くの企業がネットゼロや中間目標の達成を公約している現状、そしてコミット期限が近づくほど公式な排出量管理が厳格化されるという予測などを考慮すると、クレジットの需要と余剰するクレジット量は反比例することになるため、今後クレジットの市場価格は高騰することはあっても大きく下落することは考えづらいです。

したがって、早期からカーボンクレジットに取り組んできた企業や販売を前提としたクレジットの創出プロジェクトは、より付加価値が高まり、収益性がさらに強化されるでしょう。特に、CO2除去技術(DAC: Direct Air Capture)の商業化や、長期的な炭素貯留プロジェクトは、先に述べた市場の活性化によって金のなる木へと進化する可能性を大きく秘めているといえます。

温対法等の報告やRE100などの諸制度に活用できる

カーボンクレジットは、企業が国内外の環境関連規制や国際的な脱炭素イニシアチブの要件を満たすために重要な役割を果たしています。例えば、日本の温対法(地球温暖化対策推進法)に基づく報告義務に対応する際、クレジットを活用することで、自社の削減実績を効果的に補完することが可能です。これにより、事業活動の継続性を確保しながら、規制を順守する形で持続可能なビジネスモデルを維持することができます。

さらに、RE100やSBTi(Science Based Targets initiative)といった国際的な脱炭素目標に向けた枠組みにもカーボンクレジットは応用可能です。RE100では再生可能エネルギーへの完全移行を目指す企業が増えていますが、その目標達成までの期間における不足分を補う手段としてカーボンクレジットが効果的に機能しており、同様に、SBTiでは排出削減目標を科学的根拠に基づいて設定する必要があるものの、短期的に対応が困難な削減目標についてもクレジット活用が現実的な解決策となっています。

投資家や消費者に対してESG経営をアピールできる

カーボンクレジットの活用は、企業がESG評価を向上させ、投資家や消費者からの支持を獲得するための強力な手段となっています。特に欧州や北米を中心に、ESG指標に基づく投資が拡大する中、カーボンニュートラルの実績や取り組みの具体性は、企業価値に大きな影響を及ぼしています。

例えば、EUの「サステナブルファイナンス開示規則(SFDR)」では、環境関連の目標設定とその進捗状況が厳格に開示される必要があり、これが投資家の判断材料となっています。同様に、米国ではSEC(米国証券取引委員会)が気候関連の情報開示を義務化する規則案を進めており、企業はより詳細な排出削減データの提供が求められています。このような背景において、クレジットを活用して削減実績を明確に示すことが、資本市場での競争優位性を確立する手段となっています。

また、消費者の購買行動にも大きな影響を与えています。特にZ世代を中心とした新しい消費者層は、環境配慮型の商品やサービスを積極的に選ぶ傾向があり、こうした世代に対して企業はカーボンクレジットを活用し、気候変動対策への具体的な取り組みを可視化することで、ブランドへの信頼性が向上し、リピーターやファンを増やすことが可能となります。

加えて、ブロックチェーン技術を活用したカーボンクレジットの透明性向上も進んでおり、報告制度への適合性が一層高まっています。こうした技術革新により、企業はクレジットの使用履歴や効果をより明確に示すことができ、ステークホルダーからの信頼を得ることが容易になっています。

企業におけるカーボンクレジットのデメリット

カーボンクレジットは、企業が環境目標を達成するための有力なツールですが、利用には課題や制約が伴います。これらを十分に理解し対応することは、持続可能な経営の観点からも重要です。

削減効果についてのMRV(計測、報告、検証)プロセスにおける不正が多発している

カーボンクレジットの信頼性を担保するためには、MRVプロセスが正確で透明性の高いものである必要があります。しかし、現状ではこのプロセスの多くが人力作業に依存しており、一部のプロジェクトでは、削減量が過大に報告されたり、既存の活動を新規プロジェクトと見なして不適切にクレジットを発行するケースがあります。

また、現状の認証プロセスでは、削減プロジェクトの実施内容やその効果を詳細に計測・報告する必要があり、承認に至るまでに長期間を要する場合が多いのが実情です。特に、削減プロジェクトの規模が小さい場合や資金に乏しいプロジェクトでは、必要なリソースを確保できないことが背景にあり、結果としてデータの改ざんや削減効果の誇張といった不正行為が発生しやすくなります。例えば、森林保護や再生可能エネルギー開発のように、早期の実施が重要なプロジェクトであっても、認証の遅れによって必要な資金が届かず、計画が頓挫するケースも報告されています。このような状況が続くことで、適切に評価されるべきプロジェクトが排除され、不正が横行しやすい環境が形成されるリスクが高まってしまいます。

さらに、プロジェクトの承認プロセスが地域や市場によって異なる点も問題を複雑化させています。途上国での削減プロジェクトは、国際基準に沿った認証を得るために高額な費用や高度な技術が必要になる場合が多く、不透明なプロセスを経てクレジットが発行されるケースも散見されます。その結果、正当な削減効果を示すプロジェクトが不当に評価されない一方で、不適切なプロジェクトが市場に流通する状況が発生しているのです。

需要家が購入判断をするために必要としている情報が不足している

需要家がカーボンクレジットを購入する際、その取引が自社の目標や価値観に合致しているかを評価するために、プロジェクトの詳細な情報が求められます。しかし、取引所を通じた取引では、その透明性が大きく制限されています。特に、取引所でのクレジットは流動性を確保するため、複数のプロジェクトをまとめた「方法論」「ヴィンテージ(発行年)」「排出係数」「創出元」などがカテゴリ単位で扱われ、個別の詳細がマスキングされることがあります。この仕組みは流動性を高める利点がある一方で、需要家にとっては購入判断に必要な情報が不足し、選択の自由度が低下するという課題を生じさせます。

一方で、マーケットプレイスやプロバイダを介した相対取引では、需要家が個別のプロジェクトを吟味し、環境価値や社会的インパクトを確認したうえで取引できるという利点があります。しかし、これには流動性が不足するリスクが伴い、市場価格が外部から見えにくくなるというトレードオフが存在します。これらの取引形態の選択肢にはそれぞれの課題があり、需要家は慎重な判断を迫られることになります。

国内におけるクレジットの法的性質について議論が成熟していない

日本国内では、カーボンクレジットの法的性質についての議論が十分に進んでいないため、取引における不透明さが問題となっています。例えば、クレジットの所有権の定義や取引後の法的責任の範囲が曖昧であることから、企業が長期的な戦略に基づいて活用する際に法的リスクが障壁となる場合があります。

また、クレジットの税制上の扱いについても不明確な点が多く、クレジット売却益や購入費用の税務処理もかなり複雑です。例えば、内国法人が他の内国法人に譲渡する場合、外国法人に譲渡する場合、外国法人から取得する場合、それぞれを有償・無償で取引する場合で課税や免税の仕組みも異なるというように、ガイドラインをもってしてもなお判断が難しいケースがあります。

クレジット市場の多様化に伴い、企業が今後実際に直面する状況は、さらに複雑化することが想定されます。したがって、クレジット関連取引の税務上の取扱いについては、使用目的などの事実関係を踏まえた上で、個別の検討も必要となるケースも増加するでしょう。これにより、特に中小企業にとっては市場参入のハードルも高くなっているといわざるを得ません。

複数の組織が同じ排出削減量を使用して削減を主張してしまう(多重カウント)

カーボンクレジットの注意点として、複数の主体によって同一の排出削減量が報告されてしまう多重カウントの問題も存在します。特に、近年散見されるようになってきたクレジットが付与されている製品については、販売企業や事業実施企業ではなく購入した消費者がオフセット主体となるべきものの、オフセット主体については取組実施者が任意に設定することが可能なため、実際の削減量よりも見かけの削減量が多くなってしまうのです。

こうした混乱を避けるためには申請者とオフセット主体を同一とすることが望ましいですが、マーケットに流通しているクレジットはトラッキングシステムを導入しているクレジットばかりではないため、根本的な解決は難しい現状です。

多重カウントのリスクは、カーボンクレジット市場の信頼性を著しく低下させる可能性があり、削減効果に対する信頼が揺らぐことで市場の成長が妨げられるため、早急な対策が求められています。

低コストでオフセットができると、企業の排出削減に対する意欲が低下する

これは制度運用上の課題というよりは、クレジットの本質に関する課題ですが、クレジットが比較的低コストで購入可能な場合、企業が自社内の排出削減努力を怠る可能性があります。特に資金的に余裕のある大企業であれば、大規模なGHG削減プロジェクトを立ち上げるよりもクレジットを買ってしまったほうが手っ取り早いということにもなりかねません。

このような状況は、特に環境規制が厳しくない地域で顕著になるでしょう。環境問題に取り組むよりも自国の経済成長を優先したい国では根本的な対策や技術革新が後回しにされ、短期的なコスト削減に依存する傾向が強まる可能性があります。

これらの課題を克服するためには、取引の透明性向上、法的枠組みの整備、そして企業内部での持続可能な取り組みの強化が不可欠です。市場価値を安定させ、「どうしても削減できない」という需要にピンポイントで応えることで、カーボンクレジットに依存しない、自社内での排出削減努力を優先するバランスの取れた戦略を持つ企業が育ってくるでしょう。

国内のカーボンクレジット

日本国内におけるカーボンクレジット市場は、政府主導の制度が多く、その運営は国際的な取り組みとは一線を画しています。日本特有の課題や強みを反映したクレジット制度が展開されており、企業や自治体が積極的に参加することで、排出削減目標の達成を目指しています。ここでは、代表的な「J-クレジット」と「Jブルークレジット」について詳しく解説します。

J-クレジット

J-クレジットは、経済産業省・環境省・農林水産省が共同で管理し、2013年から運用が開始されたカーボンクレジット制度です。この制度では主に省エネルギー、再生可能エネルギー、森林管理などを対象に幅広い分野で削減されたGHGを「クレジット」として認証し、国内での取引を可能にしています。

J-クレジット創出の認証対象となる活動は、環境省HPによれば主なものとして①省エネ設備の導入②再エネ導入③適切な森林管理の三つが紹介されていますが、「工業プロセス」「農業」「廃棄物」等の創出方法論も存在します。特に、農林水産分野ではこれまで森林管理が主体となってきましたが、近年では稲作の「中干し」という工程の日数を増やすことによるメタンガス排出削減が新たな方法論として認定されるといった柔軟な制度更新も行われています。

また、GXリーグの存在もJ-クレジット市場の成長を後押ししています。GXリーグは、2023年に経済産業省が創設した、企業が排出量取引を通じてカーボンニュートラルを目指すプラットフォームで、2024年4月時点で日本のCO2排出量の5割超を占める企業群が参画している巨大プロジェクトです。この構想では、企業間のカーボンオフセットの場として東京証券取引所に「カーボン・クレジット市場」が創設されており、試行的にJ-クレジットによる排出量取引がスタートしています。本格的な排出量取引は、現行の仕組みを強化して、2026年度ごろから稼働する予定です。

このように日本国内で広く活用されているJ-クレジットですが、温対法での報告や自主的なカーボンオフセットにおける活用にはすべてのクレジットの活用が可能な一方で、クレジットの種類によっては活用先の制限があるケースもあるため、最新の情報は環境省のサイトで確認すると良いでしょう。

Jブルークレジット

Jブルークレジットは、2020年にジャパンブルーエコノミー技術研究組合(JBE)が創設した、日本独自のブルーカーボンに特化したカーボンクレジット制度です。ブルーカーボンと呼ばれる、海草や藻類などの海洋生態系がCO₂を吸収・固定する働きを活用したCO₂削減・吸収プロジェクトを認証し、その成果をクレジットとして取引可能にする仕組みを提供しています。

具体的には、海草藻場の造成や保全、干潟の回復などが対象となり、昆布や和布といった海藻自体にに固定された炭素ではなく、海底や海水中に貯留された炭素量を認証するため、収穫されてもクレジットを創出できるといった独特の特徴があります。

令和4年度の承認件数は21件で、3,733.1t-CO2のCO2排出削減量が認証されるなど、承認件数は年々増加傾向にあり、ブルーカーボンの注目度が高まっています。一方で、クレジット取引量はそのうちの178.7トンt-CO2と、ごくわずかな量にとどまっています。これは、2023年11月時点の累積認証量が928万t-CO2を誇るJ-クレジットと比べると発行量が少なく、それ故に価格は高値で推移(2022年度には、1トンあたり平均78,036円という価格がついた。同年4月の再エネ由来J-クレジット平均取引価格は3,278円/トン)していることが原因です。

こうした課題に対してJBEは沖合に大規模な藻場を設置する計画を進めており、Jブルークレジットの大量創出による価格の安定化を目指しています。また、認証対象となるプロジェクトの種類を拡大し、地域経済や環境保護へのさらなる貢献を目指す取り組みも進行中です。

近年では、ブルーカーボンは国際的な枠組みでも注目されており、国連気候変動枠組条約(UNFCCC)の中でも海洋の役割が議論されています。Jブルークレジットの存在は、日本がこの分野でリーダーシップを発揮するきっかけとなる可能性を秘めているといえるでしょう。

海外のカーボンクレジット

グローバル市場におけるカーボンクレジット制度は、国際機関や各国政府が協力して温室効果ガス排出を削減するための重要な手段として運用されてるものに加え、日本国内ではあまり活発ではないボランタリークレジットの取引も盛んです。ここからは、海外における主要なカーボンクレジット制度であるCDM(クリーン開発メカニズム)、JCM(二国間クレジット制度)、VCS(Verified Carbon Standard)、GS(Gold Standard)について紹介します。

CDM(Clean Development Mechanism/クリーン開発メカニズム)

CDM(Clean Development Mechanism/クリーン開発メカニズム)は、先進国(付属書Ⅰ国)が途上国(非付属書Ⅰ国)において共同で気候変動の緩和に貢献するプロジェクトを実施し、追加的な排出削減があった場合に投資国(先進国)が自国の目標達成に利用できるカーボンクレジット(CER)を発行する制度です。国連気候変動枠組条約の第3回締約国会議(COP3)において採択された「京都議定書」の第12条に定められており、類似した他2つの仕組み(JIとGIS)と合わせて「柔軟性措置(または京都メカニズム)」と呼ばれます。

CDMプロジェクトには「排出削減CDMプロジェクト」と「新規植林/再植林CDM(A/R CDM)プロジェクト」の2つの種別があり、森林火災や枯死によって再排出の可能性がある新規植林/再植林CDM(A/R CDM)プロジェクトにおいては、GHG吸収の非永続性を解消するために短期期限付きクレジット(Temporary CER :tCER)や長期期限付きクレジット(long-term CER :lCER)のような期限付きのクレジットが発行されています。

削減量に応じて発行されたクレジットは、世界規模で売買が可能なものの、プロジェクトの実施が比較的簡単でコストも安いGHGの末端処理を行うプロジェクトに人気が集中したり、審査開始からクレジット発行までの期間が非常に長いといった様々な問題点も指摘されており、これらの課題を解消するため、後述のJCM(Joint Crediting Mechanism/二国間クレジット制度)活用や国連管理型のパリ条約6条4項メカニズムへの移行が検討されている状況です。

JCM(Joint Crediting Mechanism/二国間クレジット制度)

JCM(Joint Crediting Mechanism/二国間クレジット制度)は、日本と途上国間(JCMに関する二国間文書に署名したパートナー国)において優れた脱炭素技術、製品、システム、サービス、インフラ等の普及や対策を通じ、実現したGHG排出削減・炭素吸収・炭素除去についてカーボンクレジットを用いて定量的に評価する制度です。

パリ協定第6条2項で言及されている協力的アプローチの一つと位置づけられており、CDMでは京都議定書締約国やCDM理事会が一括してプロジェクトを管理していましたが、JCMでは当事者同士の「合同委員会」が管理する形を取っているので、より柔軟で迅速な対応が可能となっています。

先進的な低炭素技術の多くはコストが高く、投資回収の見込みが立てにくいという状況がある中で、先進国からの資金・技術提供を得て排出削減に取り組むことができる当制度は途上国からの期待も高く、2025年現在、すでに29か国と二国間文書について署名済みで、240件以上のJCM資金支援事業を行っています。

一方、JCMで創出されたカーボンクレジットには協定を結んだ両国以外の国との制度的な互換性がなく、クレジットの利用範囲が国内に制限されています。したがって、今後はJCMのルールを各国間で少しずつ擦り合わせることで、クレジットの経済圏を拡大させていくような姿勢が求められています。

VCS (Verified Carbon Standard)

VCS (Verified Carbon Standard) は、WBCSD(World Business Council For Sustainable Development) や IETA(International Emissions Trading Association)などの民間企業が参加している団体によって2005年に設立された世界的なカーボンオフセット認証基準であり、現在は米国の非営利団体であるVerraによって開発・運営されています。

VCSの最たる特徴は、幅広いプロジェクトを認証の対象としていることにあります。認証対象にはエネルギーや工業プロセス、建設、輸送、廃棄物管理、農業、森林管理、草地や湿地の保全、家畜および糞尿管理など、多様な分野が含まれており、プロジェクト開発者が独自に提案する方法論を提案して新たな環境価値を創出することも可能です。

特に、森林減少や劣化を防ぐREDD+プロジェクトに対する認証については、VCSプログラムの下で開発された方法論のみを使用することができるとされており、自然環境と人々の生活を支える多面的な効果を生み出しています。

こうした点から市場におけるVCSのシェアも極めて高く、2018年のボランタリークレジット市場では66%という圧倒的なシェアを記録しました。これは、VCSが提供する透明性と信頼性、そして柔軟性が市場で広く支持されていることを示しています。VCSは、カリフォルニア州の排出量取引制度や国際航空業界の温暖化対策プログラムといったコンプライアンス市場においても活用が進んでおり、今後もその適用範囲が広がることが予想されます。

GS (Gold Standard)

GS (Gold Standard) は、2003年にスイスのジュネーブで設立された認証基準で、カーボンオフセットおよび再生可能エネルギープロジェクトに特化しています。VCSと並ぶ代表的なボランタリークレジット制度の一つであり、この基準の策定には世界自然保護基金(WWF)をはじめとする国際的な環境団体が深く関与しています。

GSの最大の特徴は、炭素排出削減効果の実現と同時に、地域社会や環境に対する付加価値を生み出すことを重視している点にあります。プロジェクトの認証には、地域コミュニティの福祉向上や経済的利益への貢献が求められるため、再生可能エネルギーの普及やエネルギー効率化、持続可能な農業、植林、クリーンな調理技術の導入など、多岐にわたる分野のプロジェクトが対象となっています。

また、GSは単にVerified Emission Reduction (VER、第三者認証排出削減量) を発行するだけでなく、地域社会や環境に貢献するCDMプロジェクトを認証し、その価値を高める取り組みも行っています。地元共同体への貢献や持続可能な開発を促進するプロジェクトに対し、GSが特別な認証を付与することで、単なる排出削減の枠を超えた社会的および環境的価値を付加しています。

さらに、GSは国連の持続可能な開発目標(SDGs)との連携を重視しており、プロジェクトが具体的にどの目標に貢献しているかを明示する仕組みが整っています。これらの特徴により、GS認証プロジェクトは他の認証基準と比較して社会的意義がより高いと評価されています。

その名が示すとおり、GSはかつての金本位制のように、価値と信頼の象徴として市場を牽引し、揺るぎない基準を提供し続けています。

まとめ:カーボンクレジットを活用して脱炭素社会を実現しよう

カーボンクレジットは、企業や国がカーボンニュートラルの実現に向けて、温室効果ガス(GHG)排出量を相殺しつつ持続可能な未来を目指すための有力なツールです。コンプライアンス市場とボランタリー市場の両方がそれぞれの特性を活かし、企業の脱炭素戦略を支えています。また、クレジットを活用することで、環境保全だけでなく、ブランド価値向上や経済的メリットの創出など、多面的な効果が得られます。

2025年以降、さらに厳格化が進む環境規制や脱炭素イニシアチブに対応するためにも、今からカーボンクレジットの活用を積極的に検討し、持続可能な社会の構築に貢献することが重要です。未来のために、企業としてどのような形でカーボンクレジットを活用できるか、改めて考えてみましょう。

-1.png)